我国区块链产业链协作态势研究

发布时间:2021-12-16引言

近两年,区块链进入产业规模化发展的新阶段。国际上区块链发展进入稳步推进期,主要国家均从战略布局、基础科研、技术研发、应用创新等方面加大投入。我国区块链发展进入放量增长期,在论文发表、专利申请、政策支持、产业投融资、生态建设等方面处于国际第一方阵,如2020年区块链领域高水平论文我国发文量达1047篇,全球占比32.7%,远超美国;2020年区块链领域专利我国授权量达2457件,全球占比48.4%,超过美国的1822件(数据来源:中国信息通信研究院数据研究中心)。

区块链的产业属性被逐步认可,业界相关智库积极开展面向区块链产业的研究。工业和信息化部信息中心于2018年5月发布《中国区块链产业白皮书》,对区块链产业发展趋势进行了研判;陀螺研究院于2019年12月发布《中国区块链产业发展报告》,分析了区块链行业发展政策环境、主要城市竞争力;前瞻产业研究院于2020年12月发布《2020年中国区块链产业全景图谱》,对区块链产业层级、技术分类等进行了解读。

当前,围绕区块链产业的研究主要聚焦于宏观层面的产业层级划分,缺乏对产业层级互动以及上中下游产业链协作的细致研究。从已推出的区块链产业架构以及产业图谱可以明确,相关智库基本达成共识,我国初步形成了分工较为明确的区块链产业体系,包括上游硬件、技术及基础设施,中游区块链技术平台服务,下游区块链应用解决方案等环节。不过,宏观层面的区块链产业架构层次界定只能机械地罗列出各个板块,难以真实传递出我国区块链产业的内在运作机制,难以揭示区块链产业发展的核心所在,难以研判区块链产业的发展态势。因此,亟需面向区块链细分产业链开展针对性研究,明确区块链各类重要主体间的关联及协作模式。

1 区块链核心主体及其主导产业链分析

结合业界影响力、产值体量规模以及我国走联盟链技术路线的现状,当前我国区块链产业由基础协议企业、区块链硬件企业、区块链即服务(Blockchain as a Service,BaaS)平台企业以及行业应用企业4类核心主体主导着区块链细分产业链的上中下游协作关联。

1.1 基础协议企业及其产业链

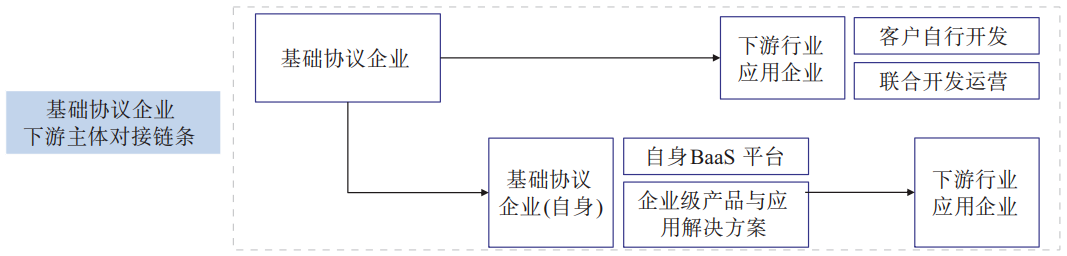

基础协议企业致力于联盟链基础协议的国产自主化,以及性能优化提升,技术需求源于面向B端的应用需求。基础协议企业下游主体对接链条如图1所示。

图1 基础协议企业上下游主体对接链条

从业务模式看,基础协议企业具有一定的话语权,其大小取决于基础协议平台具备的技术领先程度。License模式下,企业将基础协议平台企业版授权给客户,并提供相应的与现有系统对接和维护的服务,由客户自己完成应用开发。银行或传统的类银行金融机构合作会选择这种传统企业服务方式。联合运营模式下,通过内部孵化或合资公司,企业与客户双方共同运营基于区块链的业务系统,通过收入分成来进行深层次绑定。一些核心企业或上市公司会选择这样的合作模式。从技术部署看,基础协议企业中下游客户一般具备较强的区块链技术研发能力,实现内部区块链应用的定制化开发。

1.2 区块链硬件企业及其产业链

区块链硬件企业主要聚焦加密数字代币矿机与加密数字钱包,以及区块链软硬一体机、区块链路由器等。区块链软硬一体机重点在于“软”,其在传统的服务器嵌入区块链软件算法,降低开发人员部署区块链应用的门槛;区块链路由器致力于分享用户闲置带宽从而获取收益,参与企业较少。本节重点讨论加密数字代币矿机与加密数字钱包。

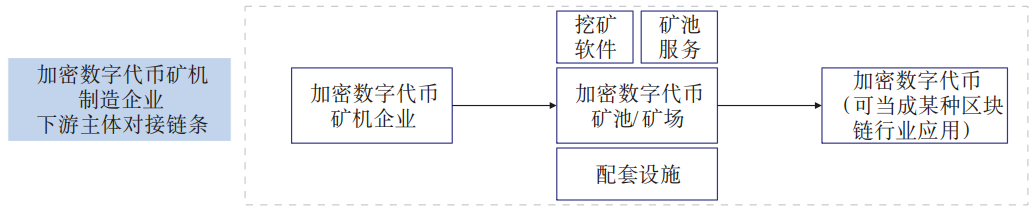

加密数字代币矿机企业主导的产业链协作空间不大,与矿场形成联动,与区块链行业应用基本“绝缘”。加密数字代币矿机企业下游主体对接链条如图2所示。

图2 加密数字代币矿机企业下游主体对接链条

加密数字代币矿机的核心在于提升公链中矿工芯片的计算能力。矿机主要用于POW工作量证明,全网计算节点通过算力竞争记账权,来获取经济奖励。竞争记账经历了最早从个人计算机上的CPU(中央处理器)记账,到GPU(独立显卡)记账,再到专业矿机的诞生,以及专业矿机又从FPGA(可编程门阵列)过渡到ASIC(专用集成电路)等。同时,算力难度上升和记账节点增加推动加密数字代币矿机产业蓬勃发展。当前,参与加密数字代币竞争记账的人数增加,使全网算力的难度呈指数级上升,这对区块链硬件设备的产量和性能都提出了更高的要求。

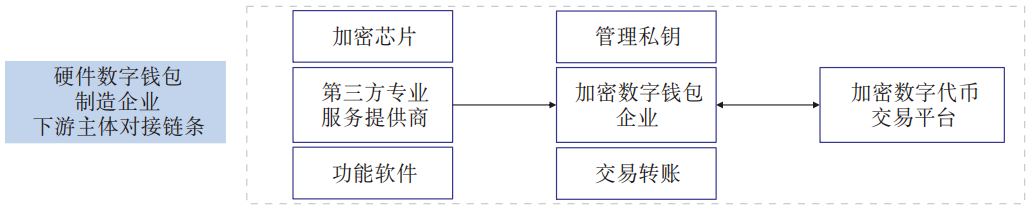

加密数字钱包(主要指冷钱包)应用领域固定,产业链延展性不够。加密数字钱包企业上下游主体对接链条如图3所示。

图3 加密数字钱包企业上下游主体对接链条

加密数字钱包,是一种能够生成和保存私钥并进行交易签名的独立硬件设备,用来管理用户的加密数字代币,记录的是用户每笔资产的所有权证明,并不产生加密数字代币(不进行挖矿)。从业务模式看,加密数字钱包企业大多会选择与代币交易平台联动,即私钥由交易平台管理转变为由硬件钱包管理,同时为交易平台带动流量;加密数字钱包企业也会选择作为第三方服务提供商加盟交易平台,钱包作为前端集成平台,吸引海量用户,可在APP内嵌入很多有特性的第三方功能和模块。

1.3 BaaS平台企业及其产业链

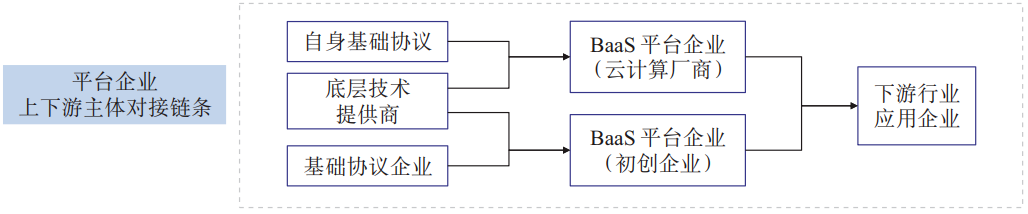

BaaS平台企业通常提供高度定制化的底层区块链系统,核心聚焦点是简化区块链应用部署的环节。BaaS平台企业上下游主体对接链条如图4所示。

图4 BaaS平台企业上下游主体对接链条

BaaS平台企业发展是一个建设生态的过程。通过攻占市场、标准竞争、抢夺话语权等,逐步从技术生态向产业生态演进。其演进过程可以归纳为从自身业务发展共性能力的凝练,到共性能力持续的提升,再到生态合作伙伴的聚拢。

1.4 行业应用企业及其产业链

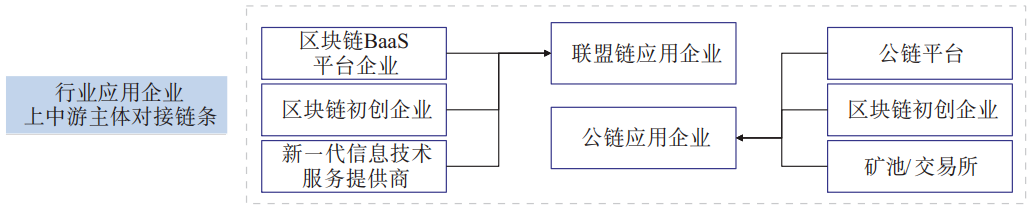

当前,行业应用企业已基本实现经济社会各行业场景区块链应用的全覆盖,相关应用产品及解决方案不断成熟。各行业场景对区块链底层的技术需求并无本质区别,因此提供跨行业应用是业界常态。在应用企业实际开展应用服务时,全流程跟进、定制化开发仍是主要方式,目前相关企业正不断提升标准化、市场化成熟产品的交付能力。行业应用企业主要分为联盟链应用企业、公链应用企业。行业应用企业上下游主体对接链条如图5所示。

图5 行业应用企业上下游主体对接链条

应用协作模式主要分为通过项目制方式开展应用和以市场化、产品化方式开展应用两大类型。项目制以业务上链需求为根本,供需开展对接碰撞,实施定制化开发。产品化通过项目积累与共性能力的提升,面向高价值场景推出市场化产品。产业链布局方面,公链、联盟链应用上中游协作主体不尽相同,特点鲜明。除上中游区块链直接相关的底层技术、平台服务外,区块链行业应用还需要物联网、人工智能等技术的支持。

2 区块链产业链协作特点分析

4类核心主体发力点不一、体量规模有差异,整体特点鲜明。围绕4类核心主体,区块链产业链上下游展开密切协作。从国内来看,区块链产业链协作呈“以软为绝对主导、以硬为辅助支撑”的特点,而国外则呈“软硬并驱”的特点。

2.1 4类区块链核心主体特点

2.1.1 基础协议企业

有实力的初创企业从基础协议起家,以国产自主创新为核心亮点,在业界影响力较强。互联网领军企业持续推进基础协议研发,如百度Xuper链、蚂蚁Annchain等。

2.1.2 区块链硬件企业

区块链硬件企业是国内区块链产业链中较为特殊的存在,主要服务于国际上依旧火爆的加密数字代币应用,代表企业有比特大陆、嘉楠耘智、亿邦国际等。其他区块链硬件目前市场空间还较小。

2.1.3 BaaS平台企业

互联网领军企业依托自身雄厚的云计算资源,并集聚自身以及第三方底层技术资源,主导建设区块链BaaS平台,无论是技术实力还是生态能力,均位居第一方阵。

2.1.4 行业应用企业

开展基础协议研发与提供BaaS平台服务的企业均深度开展产业应用。业界大多数企业纵跨底层技术、平台服务与产业应用3个层次。基础协议变现能力尚较弱,BaaS平台变现能力正持续提升,下游产业应用变现能力最强。

2.2 区块链产业链协作特点

在区块链“底层技术—平台服务—应用解决方案”的产业体系中,4类核心主体与其他主体形成关联交错的产业链协作模式。

(1)国内区块链产业链协作“软”模式

从国内来看,在以联盟链为主要技术路线的背景下,产业链协作的主要目的是打通联盟链应用生态。上游底层技术侧重联盟链基础协议、数据存储、加密算法、智能合约等算法研发,以及区块链安全计算芯片等部分配套硬件研发制造等环节。中游平台服务侧重联盟链搭建服务,以BaaS平台服务为主。下游侧重联盟链分行业应用解决方案。整体来看,国内区块链产业链协作呈“以软为绝对主导、以硬为辅助支撑”的特点。

(2)国外区块链产业链协作“硬+软”模式

从国外来看,技术路线以公链为引领、以联盟链为补充,产业链协作的主要目的是打通区块链公链与联盟链应用生态。上游底层技术不仅持续推进公链、联盟链基础协议研发,同时也大力支持挖矿芯片、加密数字代币矿机等区块链基础硬件研发制造。中游平台服务开展公链、联盟链平台搭建服务,包括以太坊、Fabric Hyperledger等,另一重要板块是加密代币流通平台支撑,涉及加密代币矿池矿场、加密代币硬件钱包以及加密代币交易所等。下游公链应用与联盟链应用并进。整体来看,国外区块链产业链协作呈“软硬并驱”的特点。

3 国内区块链产业链布局态势分析

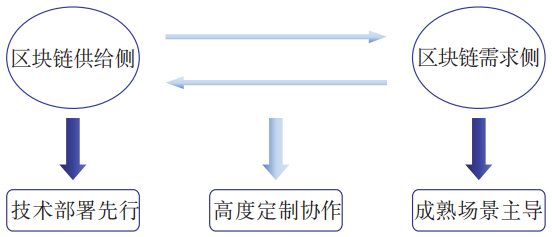

依据国内区块链产业链协作特点,结合当前国内区块链主流项目落地情况,国内区块链产业链形态呈现3种主导模式(见图6)。

图6 国内区块链产业链形态主导模式

3.1 技术部署主导模式

当前,我国企业及研究机构正逐步加大对区块链核心技术的研发力度,区块链技术研究已具备一定基础。在国内,以趣链、蚂蚁金服、腾讯、百度为代表的众多区块链技术方案解决商,通过自主研发、开源创新等布局区块链底层技术,并搭建BaaS平台,以技术部署为核心切入点,逐步打造企业自身的区块链生态圈。

BaaS正逐渐成为重要的区块链基础设施,是技术部署主导模式的核心载体。BaaS平台致力于改变目前区块链应用开发和部署的高成本问题,将区块链技术架构嵌入云计算平台,利用云服务基础设施的优势,以互联网理念为开发者提供公共区块链资源环境。

从主体来看,除领军互联网企业外,如腾讯布局TBaaS平台、华为云布局BCS平台、百度布局智能云BaaS平台、京东布局智臻链BaaS平台等,一些区块链初创企业也在积极探索,如趣链科技布局飞洛平台等。此外,行业组织层面,由国家信息中心、中国银联、中国移动等单位发起的区块链服务网络发展联盟,主导区块链服务网络BSN的建设运营。

3.2 成熟场景主导模式

经过多年发展,区块链应用发展出3种主流成熟场景,成为当前区块链产业链协作的重要催动因素。一是账本场景,以资产的映射、记账、流通为主要业务特点,主要应用于承载价值传递;二是协作场景,在去中心化的大规模多方协作业务中,发挥着数据共享、数据互联互通的重要作用;三是存证场景,主要应用于全网数据一致性要求较高的业务,如溯源/确权/公证等领域。

以落地应用需求方为主导,面向供应链金融、版权保护、产品溯源、数字身份、政务数据共享等特点鲜明、有代表性的应用场景,由领先的区块链技术服务商推出较为成熟的区块链产品、平台及解决方案,开展市场化运营。

典型代表有:供应链金融场景的蚂蚁双链通(蚂蚁区块链科技)、基于区块链技术的供应链金融服务平台(万向区块链)等;电子存证场景的信源链(信任度科技)、法链存证联盟链(法链网络科技)、链证宝合同存证服务平台(复杂美科技)等;溯源场景的智真链(Salix)区块链溯源平台(智链万源)、溯源防伪技术服务(真信网络科技)等;数字身份场景的可信数字身份BIP(百度网讯科技)、BID区块链数字身份(泰尔英福网络)等。

3.3 定制协作辅助模式

由于场景规模、服务对象、业务流程等多因素需求不一,当前业界不少区块链应用还是以定制协作为主。以党政机关、事业单位、国企等区块链应用为代表,包括政务区块链应用、司法区块链应用等,供需两侧对接实现定制化开发部署,应用场景针对性强、创新性强、落地性强。落地效果好的产品或平台有转为成熟产品的可能性,从而实现市场化运作。

典型代表有:司法机构有北京互联网法院的“天平链”、杭州互联网法院的司法区块链、广州互联网法院的网通法链、杭州互联网公证处的区块链摇号平台;金融机构有中国平安财产保险股份有限公司的平安区块链产销溯源平台、招商银行股份有限公司的区块链跨境创新支付平台;国企有中国雄安集团数字城市科技有限公司的白洋淀水体污染控制与治理科技重大专项区块链资金管理平台;政府部门有国家外汇管理局的跨境业务区块链服务平台、国家税务总局深圳市税务局的区块链电子发票、佛山市禅城区基于区块链的中小企业融资服务平台。

3.4 布局态势研判

从实际落地应用来看,技术部署模式与成熟场景模式均为当前主导模式,定制协作模式虽然起步早,但已不是主流。围绕区块链技术创新趋势,以及党中央与国务院对区块链技术创新与应用方案发展的关注,“十四五”期间,国内区块链产业链形态将呈现技术供给侧发力崛起、应用需求侧依旧强势的整体态势。技术供给侧方面,区块链技术不断实现突破,并且在新基建战略的带动下,近两年区块链基础设施正不断涌现,区块链的技术创新与基础设施建设均跨入新阶段,为技术供给侧主导国内区块链产业形态奠定扎实基础。应用需求侧方面,从概念验证场景到成熟应用场景,区块链应用不断落地,在这个过程中行业应用主体一直掌控着落地应用节奏,并且对区块链的认知也逐步加深,为应用需求侧主导国内区块链产业形态提供更多可能。

4 结束语

当前,区块链产业发展欣欣向荣,在特定领域的渗透率持续提高,但整体应用体量规模还较小,无论是基础链还是公共服务平台,其技术和能力都在探索演进过程中,应用模式和商业模式还未定性。应当理性看待区块链产业整体成熟度以及对实体经济发展的支撑力度,科学有序推进区块链产业的发展进程。围绕产业链布局,应持续加强国内外区块链细分产业链协作现状的梳理与模式的总结,加强国内外区块链产业链细分环节对比,明确我国短板弱项,为我国进一步推进区块链产业科学布局提供建议。

来源:信息通信技术与政策